Qu’est-ce que l’imposition sur les revenus locatifs ?

Les investissements immobiliers vous donnent l’opportunité de mettre plusieurs biens en location. Les revenus locatifs de ce patrimoine sont les loyers perçus lorsque votre logement a été mis en location et ces revenus sont imposables.

L’imposition sur les revenus locatifs dépend du type de location de votre bien immobilier. Si vous louez un bien vide, dit location nue, alors ces revenus locatifs sont considérés comme des revenus fonciers. En revanche, si vous louez un bien meublé, dit location meublée, les revenus locatifs sont assimilés à des BIC (Bénéfices Industriels et Commerciaux).

Qu’est-ce que les BIC ?

Les bénéfices industriels et commerciaux (BIC) sont les bénéfices réalisés par des personnes physiques qui exercent une activité commerciale, industrielle ou artisanale. Dans notre cas, les BIC concernent les bénéfices d’activités commerciales par assimilation, soit la location de votre bien immobilier.

Le régime Micro-BIC : simplicité et limitation des avantages fiscaux

En quoi consiste le régime Micro-BIC ?

Le régime Micro-BIC, ou Micro-entrepreneur, est une option fiscale simplifiée destinée principalement aux petits bailleurs immobiliers. Il permet de bénéficier d’un abattement forfaitaire sur les revenus locatifs, sans avoir à déduire les charges réelles engagées. Actuellement, cet abattement est de 50 % pour les locations meublées.

Les avantages du régime Micro-BIC

Le principal avantage du Micro-BIC réside dans sa simplicité. Vous n’avez pas à tenir une comptabilité complexe, ni à détailler vos charges. De plus, il est accessible à tous, sans condition de chiffre d’affaires minimum.

Les limites du régime Micro-BIC

Cependant, le régime Micro-BIC présente des limites en termes d’optimisation fiscale. L’abattement forfaitaire est fixe et ne tient pas compte des dépenses réelles que vous pourriez avoir. Si vos charges sont supérieures à l’abattement, vous ne pourrez pas les déduire. De plus, pour les bailleurs réalisant des bénéfices importants, le Micro-BIC peut s’avérer moins avantageux sur le plan fiscal. En effet, l’abattement forfaitaire peut être insuffisant pour réduire significativement votre imposition.

Le régime réel : une optimisation fiscale plus poussée

En quoi consiste le régime réel ?

Le régime réel, comme son nom l’indique, consiste à déclarer ses revenus locatifs en prenant en compte l’ensemble de ses charges réelles. Contrairement au Micro-BIC, il demande une comptabilité rigoureuse et la tenue d’un livre de recettes et de dépenses.

Les avantages du régime réel

Le principal avantage du régime réel est la possibilité de déduire l’ensemble de vos charges liées à la location, ce qui peut significativement réduire votre revenu imposable.

De plus, le régime réel est plus avantageux pour les bailleurs qui dégagent des revenus locatifs élevés. En effet, il permet de mieux optimiser la fiscalité en tenant compte des spécificités de chaque situation.

Les contraintes du régime réel

Le régime réel demande une gestion plus rigoureuse et une comptabilité précise. Il peut être plus complexe à mettre en place pour les bailleurs débutants ou ceux ayant un petit nombre de biens immobiliers.

Location de bien immobilier non meublé

La location nue de bien immobilier, c’est-à-dire non meublée, génère des revenus qui entrent dans la catégorie des revenus fonciers. Ces revenus locatifs doivent donc être déclarés en même temps que vos déclarations d’impôts habituelles.

C’est donc le régime micro-foncier qui s’applique. Ce régime ne vous permet pas de déduire les charges liées à votre investissement immobilier cependant vous disposez d’un abattement de 30%. Ainsi vous serez fiscalisé sur 70% de vos revenus locatifs . Le régime micro-foncier est pertinent pour les locations vides uniquement si vos charges réelles représentent moins de 30% de vos loyers perçus. Le calcul étant simple, vous gagnez néanmoins du temps dans vos déclarations ce qui évite d’éventuels redressements fiscaux.

Location de bien immobilier meublé

La location meublée diffère de la location nue car celle-ci est considérée comme une activité commerciale. De ce fait, ce ne sont plus des revenus fonciers que vous percevez mais bel et bien des bénéfices industriels et commerciaux (BIC).

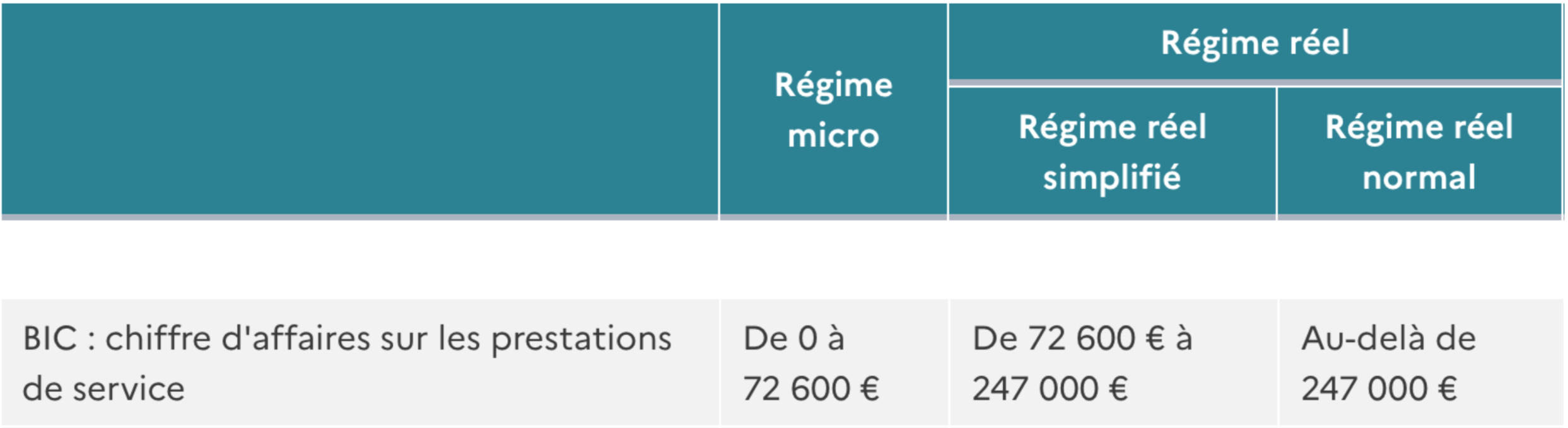

Même si les régimes fiscaux fonctionnent tous de la même façon, le régime micro-BIC offre un abattement plus avantageux de 50% pour les meublés classiques et 71% pour un meublé de tourisme ou chambre d’hôte. Cependant votre chiffre d’affaires sur vos revenus locatifs ne doit pas dépasser 72 600€ annuel.

Comment déterminer le bénéfice imposable ?

Régime Micro-BIC

Le bénéfice imposable se calcule à partir du chiffre d’affaires (CA) auquel il est soustrait un abattement de 50% du chiffre d’affaires pour les activités de service, avec un abattement minimum de 305€. L’abattement s’élève à 71% du chiffre d’affaires lorsqu’il s’agit de chambre d’hôte ou meublé de tourisme.

Régime Réel

Pour les entreprises, le bénéfice imposable est le bénéfice net.

Source : economie.gouv.fr

Micro-BIC vs Réel

Les régimes fiscaux applicables dépendent donc de votre chiffre d’affaires annuel. De 0€ à 72 600€ vous pouvez prétendre à un régime Micro-BIC. De 72 600 € à 247 000€ au régime réel simplifié. Et lorsque votre chiffre d’affaires locatif annuel dépasse 247 000€ vous dépendez du régime réel normal. Les avantages fiscaux vous permettent d’optimiser le rendement de votre investissement locatif et donc votre revenu imposable.

Quelles sont les charges déductibles avant impôts sur le revenu locatif ?

- Les dépenses de réparation et d’entretien

- Les frais de gestion

- Les provisions pour charges de copropriété

- Les travaux d’amélioration ou travaux de rénovation

- Les dépenses acquittées pour le compte des locataires qui restent à la charge des propriétaires

- Les primes d’assurances

- Les taxes incombant au propriétaire du bien

- Les intérêts d’emprunt

Comment choisir entre le Micro-BIC et le régime réel ?

Le choix entre le Micro-BIC et le régime réel dépend de plusieurs facteurs :

1. Le montant de vos charges

Si vos charges sont relativement faibles par rapport à vos revenus locatifs, le Micro-BIC peut être une option intéressante en raison de sa simplicité. Cependant, si vos charges sont élevées, le régime réel permettra de mieux les prendre en compte.

2. Votre niveau de revenus locatifs

Pour les bailleurs générant des revenus locatifs importants, le régime réel offre souvent des avantages fiscaux plus significatifs. Il permet de réduire considérablement l’impôt sur le revenu.

3. Votre aptitude à gérer la comptabilité

Le régime réel demande une gestion comptable plus stricte. Si vous n’êtes pas à l’aise avec la comptabilité ou si vous préférez une approche simplifiée, le Micro-BIC peut être plus adapté.

4. Votre projet à long terme

Pensez également à votre projet à long terme. Si vous prévoyez d’investir davantage dans l’immobilier locatif à l’avenir, le régime réel peut s’avérer plus avantageux sur le long terme.

L’accompagnement de Prestige Investissement

Chez Prestige Investissement, notre mission est de vous accompagner dans la gestion de votre bien locatif, tout en vous fournissant les conseils fiscaux adaptés à votre situation. Notre équipe d’experts peut vous aider à choisir le régime fiscal le plus avantageux pour optimiser vos revenus locatifs.

Le Guide Confiant

Nous sommes là pour vous guider à travers les subtilités de la fiscalité immobilière. Notre expertise vous permettra de prendre des décisions éclairées.

Le Proche de la Famille

Chez Prestige Investissement, vous n’êtes pas qu’un simple client. Vous êtes comme en famille. Nous nous engageons à vous offrir un service chaleureux et personnalisé.

Le Résolveur de Problèmes

Si vous avez des problèmes liés à votre propriété locative, nous avons déjà la solution. Notre approche pragmatique garantit la résolution rapide de vos soucis.

L’Innovateur Responsable

Nous utilisons la technologie pour simplifier la gestion locative, sans jamais perdre notre touche humaine. Nous mettons en avant les avantages concrets des innovations pour rendre votre investissement immobilier plus rentable.

Comment déclarer ses revenus locatifs imposables ?

La déclaration de vos revenus imposables et exonérations dont vous avez bénéficié se fait à l’aide du formulaire n° 2042 C Pro.

Conclusion

Opter pour un régime fiscal micro-foncier, micro-BIC ou réel dépend donc de votre type de location, de vos charges déductibles, et de votre chiffre d’affaires annuel. Le choix entre Micro-BIC et régime réel pour l’optimisation fiscale de vos revenus locatifs dépend également de votre situation personnelle et de vos objectifs à long terme. Chez Prestige Investissement, nous sommes là pour vous accompagner et vous aider à prendre la décision qui maximisera vos avantages fiscaux tout en simplifiant la gestion de votre bien locatif. N’hésitez pas à nous contacter pour obtenir des conseils personnalisés.

A lire aussi : Mettre son appartement en location, le Guide en 6 étapes

Nos clients donnent leurs avis : Les avis clients